Mengenal Tarif Efektif PPh 21

Jakarta - Mengenal Tarif Efektif PPh 21

Pemerintah akan menerapkan skema yang baru untuk pemotongan Pajak Penghasilan (PPh) Pasal 21. Skema pemotongan PPh 21 yang baru ini diatur pada Peraturan Pemerintah (PP) Nomor 58 Tahun 2023. Skema pemungutan yang baru ini mulai digunakan pada 1 Januari 2024. Nantinya, skema pemotongan PPh 21 yang baru ini akan menggunakan 2 tarif. Berikut adalah kedua tarifnya:

- Tarif berdasarkan Pasal 17 ayat (1) huruf a Undang-Undang Pajak Penghasilan

- Tarif efektif pemotongan Pajak Penghasilan Pasal 21

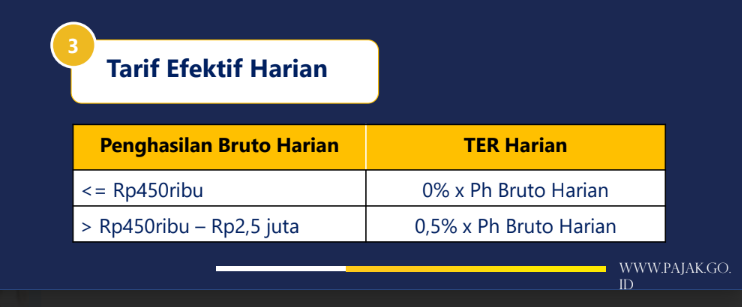

Untuk tarif efektif pemotongan PPh 21 sendiri terdiri atas tarif efektif bulanan dan tarif efektif harian.

Penggunaan Tarif pertama (huruf a) hanya akan digunakan khusus untuk pemotongan pada bulan Desember, sedangkan untuk pemotongan bulan Januari hingga bulan November akan menggunakan tarif efektif rata-rata (huruf b). Cara perhitungan tarif efektif rata-rata adalah dengan mengkalikan tarif efektif rata-rata dengan Penghasilan Bruto. Tarif efektif bulanan akan dikategorikan berdasarkan besaran Penghasilan Tidak Kena Pajak sesuai dengan status perkawinan dan jumlah tanggungan yang dimiliki.

Kategori Tarif Efektif Bulanan

Pada PP Nomor 58 Tahun 2023 Pasal 2 ayat 4 menjelaskan kategori-kategori dari tarif efektif bulanan:

- Kategori A diterapkan atas penghasilan bruto bulanan yang diterima atau diperoleh penerima penghasilan dengan status Penghasilan Tidak Kena Pajak:

- Tidak kawin tanpa tanggungan (TK/0)

- Tidak kawin dengan jumlah tanggungan sebanyak 1 (satu) orang (TK/1)

- Kawin tanpa tanggungan (K/0)

- Kategori B diterapkan atas penghasilan bruto bulanan yang diterima atau diperoleh penerima penghasilan dengan status Penghasilan Tidak Kena Pajak:

- Tidak kawin dengan jumlah tanggungan sebanyak 2 (dua) orang (TK/2)

- Tidak kawin dengan jumlah tanggungan sebanyak 3 (tiga) orang (TK/3)

- Kawin dengan jumlah tanggungan sebanyak 1 (satu) orang (K/1)

- Kawin dengan jumlah tanggungan sebanyak 2 (dua) orang (K/2)

- Kategori C diterapkan atas penghasilan bruto bulanan yang diterima atau diperoleh penerima penghasilan dengan status Penghasilan Tidak Kena Pajak kawin dengan jumlah tanggungan sebanyak 3 (tiga) orang (K/3)

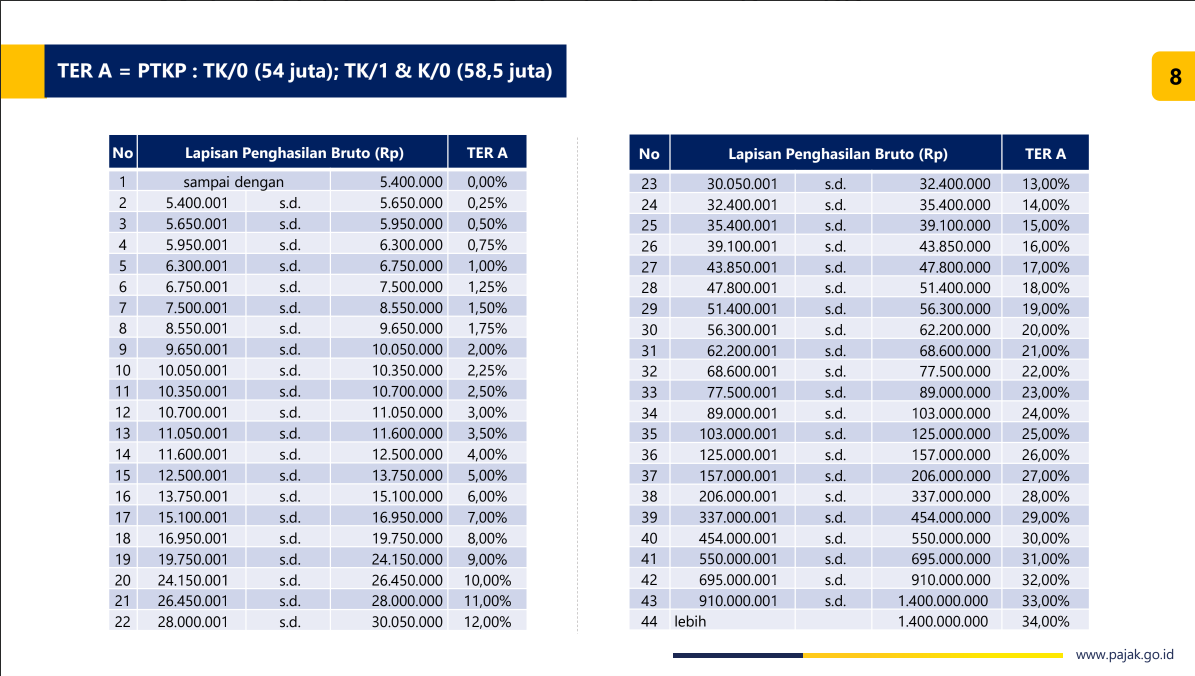

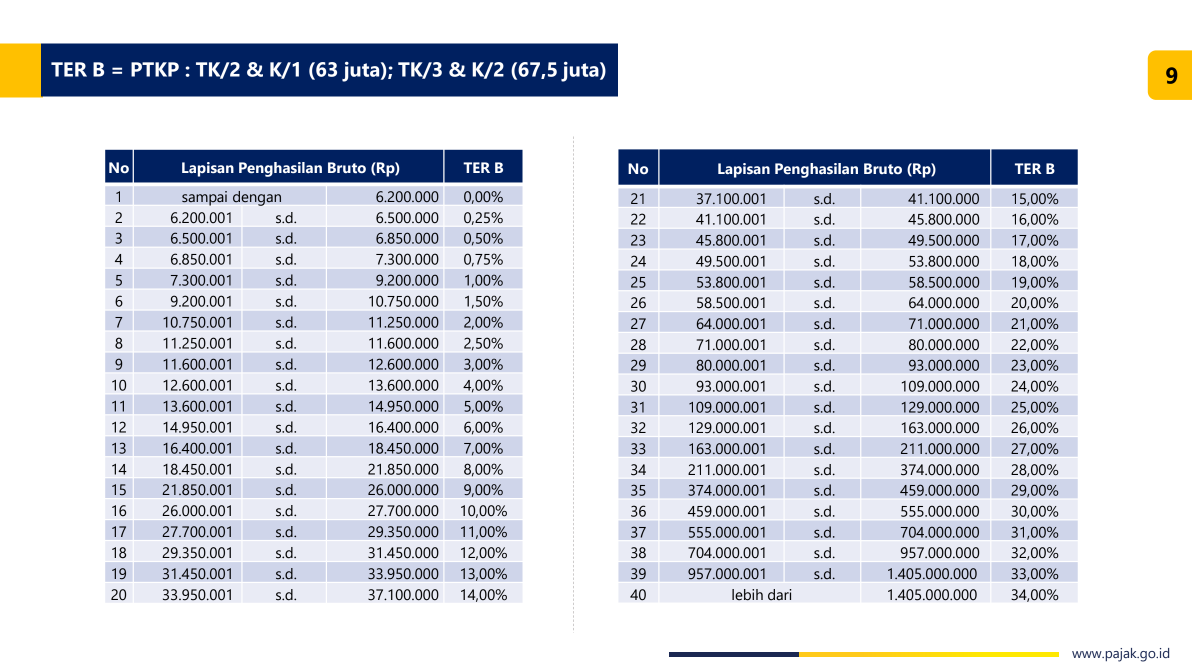

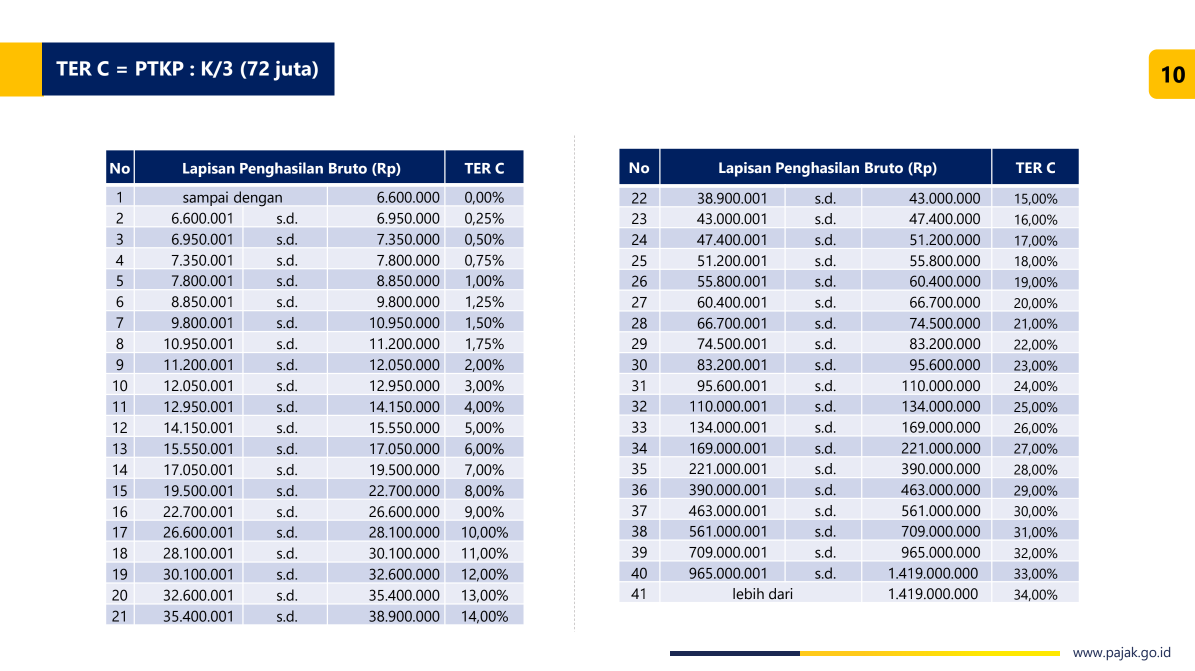

Untuk besaran tarif efektif dapat dilihat pada bagian tabel berikut:

Tarif Efektif Bulanan (TER Bulanan)

TER Kategori A

TER Kategori B

TER Kategori C

Tarif Efektif Harian

Perhitungan PPh Menggunakan Skema Tarif Efektif

Pak Andi memiliki gaji sebesar Rp10.000.000 dan dikurangi dengan biaya jabatan sebesar 5% serta iuran pensiun sebesar Rp100.000 per bulan. Dengan status belum kawin serta tidak memiliki tanggunan, maka besaran PTKP Pak Andi adalah Rp54.000.000

Penghasilan Pak Andi yang disetahunkan adalah:

Gaji setahun = Rp10.000.000 x 12 = Rp120.000.000

Biaya Jabatan Setahun = (Rp10.000.000 x 5%) x 12 = Rp6.000.000

Iuran Pensiun Setahun = Rp100.000 X 12 = Rp1.200.000

Penghasilan Neto = Gaji – Biaya Jabatan - Iuran

Penghasilan Neto = Rp120.000.000 – Rp6.000.000 – Rp1.200.000

Penghasilan Neto = Rp112.800.000

Penghasilan Kena Pajak = Penghasilan Neto – PTKP

Penghasilan Kena Pajak = Rp112.800.000– Rp54.000.000

Penghasilan Kena Pajak = Rp58.800.000

PPh Pasal 21 terutang = Penghasilan Kena Pajak x Tarif Pajak

PPh Pasal 21 terutang = Rp58.800.000 x 5%

PPh Pasal 21 terutang = Rp2.940.000

Maka PPh Pasal 21 per bulannya sebesar:

Rp2.940.000 : 12 = Rp245.000

Perhitungan PPh Menggunakan Tarif Efektif

Berdasarkan status PTKP dan jumlah penghasilan bruto Pak Andi, maka Pak Andi masuk sebagai Kategori A dengan tarif sebesar 2%. Maka besaran PPh menggunakan perhitungan PPh menggunakan Tarif Efektif adalah:

Besaran pajak untuk masa pajak Januari – November:

Rp10.000.000 x 2% = Rp200.000 per bulan

Besaran pajak untuk masa pajak Desember:

Penghasilan Kena Pajak = Rp58.800.000

PPh Pasal 21 terutang = Rp58.800.000 x 5%

PPh Pasal 21 terutang = Rp2.940.000

Pajak untuk Desember = PPh Pasal 21 Setahun - Jumlah PPh Pasal 21 bulan Januari sampai dengan bulan November yang telah dipotong

Rp2.940.000 – (Rp200.000 x 11) = Rp740.000